SOVANIの運用先は

16種類の特別勘定から

選択できます

特別勘定とは、運用実績に応じて受取金額が変動するタイプの保険商品の資産を管理・運用する勘定で、他の保険種類の資産とは区別して管理・運用が行われます。ご契約時、運用方針の異なる16種類の特別勘定の中から、最大8種類を選択できます(2024年9月現在)。

特別勘定は、バランス型 パッシブ型 アクティブ型 マネー型に分かれています。

※当ページは変額個人年金保険(無告知型)22 / 無配当・一時払変額個人年金保険(無告知型)22 / 無配当(SOVANI)の特別勘定について説明しています。

運用対象や地域を分散し、リスクを回避

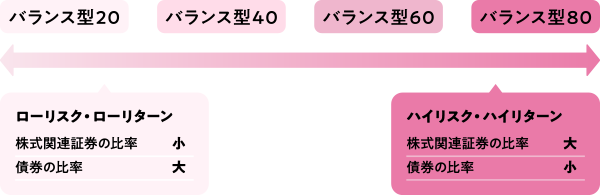

国内外の株式、債券などの複数の運用対象に、分散して投資する投資信託(バランス・ファンド)に投資します。運用対象や地域を分散することで、大きく値下がりするリスクを減らすことができますが、同じバランス型特別勘定であっても、投資する投資信託ごとに株式や債券などの比率が異なっているため、リスクの水準は異なります。

バランス型の特別勘定ラインナップ

リスク水準の異なる4種類の特別勘定を用意しています。

- バランス型の特別勘定一覧

-

特別勘定名 資産の種類と運用方針 主な投資対象の

投資信託の運用会社主な運用リスク 左記の運用方針に基づき運用を行うため、次の要因により積立金に損失が生じるおそれがあります。 バランス型20 主に追加型投資信託「ディメンショナル・ファンズ・ピーエルシー ワールド・アロケーション 20/80・ファンド(円建て)」に投資を行います。当該投資信託は日本を含む世界の株式および債券に広く分散投資を行うことで、インカムゲインの獲得と信託財産の成長を図ることを目的として運用を行います。

ディメンショナル・アイルランド・リミテッド

日本を含む世界各国の株式の価格変動、日本を含む世界各国の金利の変動、債券発行体の財務状況の変化、外国為替レートの変動 など

バランス型40 主に追加型投資信託「ディメンショナル・ファンズ・ピーエルシー ワールド・アロケーション 40/60・ファンド(円建て)」に投資を行います。当該投資信託は日本を含む世界の株式および債券に広く分散投資を行うことで、インカムゲインの獲得と信託財産の成長を図ることを目的として運用を行います。

ディメンショナル・アイルランド・リミテッド

日本を含む世界各国の株式の価格変動、日本を含む世界各国の金利の変動、債券発行体の財務状況の変化、外国為替レートの変動 など

バランス型60 主に追加型投資信託「ディメンショナル・ファンズ・ピーエルシー ワールド・アロケーション 60/40・ファンド(円建て)」に投資を行います。当該投資信託は日本を含む世界の株式および債券に広く分散投資を行うことで、インカムゲインの獲得と信託財産の成長を図ることを目的として運用を行います。

ディメンショナル・アイルランド・リミテッド

日本を含む世界各国の株式の価格変動、日本を含む世界各国の金利の変動、債券発行体の財務状況の変化、外国為替レートの変動 など

バランス型80 主に追加型投資信託「ディメンショナル・ファンズ・ピーエルシー ワールド・アロケーション 80/20・ファンド(円建て)」に投資を行います。当該投資信託は日本を含む世界の株式および債券に広く分散投資を行うことで、インカムゲインの獲得と信託財産の成長を図ることを目的として運用を行います。

ディメンショナル・アイルランド・リミテッド

日本を含む世界各国の株式の価格変動、日本を含む世界各国の金利の変動、債券発行体の財務状況の変化、外国為替レートの変動 など

ベンチマークに連動した運用を目指す

東証株価指数(TOPIX)など株価や債券のベンチマークに連動するような運用を目指す投資信託(パッシブ・ファンド)に投資します。パッシブ・ファンドは指数の構成比にあわせて構成銘柄を組み入れることから、銘柄選択のために大量の情報を収集する必要がなく、アクティブ・ファンドに比べ運用コストが安くなる特徴があり、投資信託の信託報酬なども低めに設定されています。

パッシブ型の特別勘定ラインナップ

ポートフォリオのベースとなる6種類の特別勘定を用意しています。

- パッシブ型の特別勘定一覧

-

特別勘定名 資産の種類と運用方針 投資対象の投資信託における

ベンチマーク/参考指数主な投資対象の

投資信託の運用会社主な運用リスク 左記の運用方針に基づき運用を行うため、次の要因により積立金に損失が生じるおそれがあります。 日本株式型

TOP主に追加型投資信託「日本株式インデックスファンドS」に投資を行います。当該投資信託はわが国の株式市場(東証株価指数(TOPIX)(配当込))の値動きに連動する投資成果を目指します。

- 投資信託のベンチマーク :

- TOPIX(配当込)

三菱UFJアセットマネジメント株式会社

国内株式の価格変動 など

海外株式型

MSP主に追加型投資信託「海外株式インデックスファンドS」に投資を行います。当該投資信託は日本を除く先進国の株式市場の値動きに連動する投資成果を目指します。

- 投資信託のベンチマーク :

- MSCIコクサイ・インデックス

(配当込・円換算ベース)

三菱UFJアセットマネジメント株式会社

日本を含まない世界各国の株式の価格変動、外国為替レートの変動 など

日本債券型

NOP主に追加型投資信託「日本債券インデックスファンドS」に投資を行います。当該投資信託はわが国の債券市場の値動きに連動する投資成果を目指します。

- 投資信託のベンチマーク :

- NOMURAーBPI総合

三菱UFJアセットマネジメント株式会社

国内の金利の変動、債券発行体の財務状況の変化 など

海外債券型

FTP主に追加型投資信託「海外債券インデックスファンドS」に投資を行います。当該投資信託は日本を除く先進国の債券市場の値動きに連動する投資成果を目指します。

- 投資信託のベンチマーク :

- FTSE世界国債インデックス

(除く日本・円換算ベース)

三菱UFJアセットマネジメント株式会社

日本を含まない世界各国の金利の変動、債券発行体の財務状況の変化、外国為替レートの変動 など

日本リート型

TSP主に追加型投資信託「日本リートインデックスファンドS」に投資を行います。当該投資信託はわが国の不動産投資信託証券市場の値動きに連動する投資成果を目指します。

- 投資信託のベンチマーク :

- 東証REIT指数(配当込)

三菱UFJアセットマネジメント株式会社

国内不動産投資信託証券の価格変動 など

海外リート型

SPP主に追加型投資信託「海外リートインデックスファンドS」に投資を行います。当該投資信託は日本を除く先進国の不動産投資信託証券市場の値動きに連動する投資成果を目指します。

- 投資信託のベンチマーク :

- S&P先進国REITインデックス

(除く日本・配当込・円換算ベース)

三菱UFJアセットマネジメント株式会社

日本を含まない世界各国の不動産投資信託証券の価格変動、外国為替レートの変動 など

市場の平均を上まわる運用を目指す

市場の平均を上まわる運用を目指す投資信託(アクティブ・ファンド)に投資します。アクティブ・ファンドはファンドマネージャーが、調査や予測などをもとに投資先を選んで、市場の平均を上まわる運用成果を目指すため、パッシブ・ファンドに比べて、高い利益を期待できますが、市場平均を下まわることもあります。

アクティブ型の特別勘定ラインナップ

それぞれ運用戦略に特徴のある5種類の特別勘定を用意しています。

- アクティブ型の特別勘定一覧

-

特別勘定名 資産の種類と運用方針 投資対象の投資信託における

ベンチマーク/参考指数運用戦略 主な投資対象の

投資信託の運用会社主な運用リスク 左記の運用方針に基づき運用を行うため、次の要因により積立金に損失が生じるおそれがあります。 日本株式型

JV主に追加型投資信託「フィデリティ・日本バリュー株式・ファンドSL」に投資を行います。当該投資信託はわが国の株式市場で上場されている株式を主要投資対象とし、投資信託財産の長期的な成長を目指して積極的な運用を行います。

- 投資信託のベンチマーク :

- TOPIX(配当込)

日本国内の全上場企業を主な投資対象とし、割安で投資価値が高い銘柄を厳選します。

フィデリティ投信株式会社

国内株式の価格変動 など

日本株式型

JG主に追加型投資信託「日本長期成長株集中投資ESGファンドSL」に投資を行います。当該投資信託はわが国の株式市場で上場されている株式を主要投資対象とし、投資信託財産の長期的な成長を目指して積極的な運用を行います。

- 投資信託の参考指数 :

- TOPIX(配当込)

持続的な成長が期待できる、「再成長期企業」へと厳選投資を行います。銘柄選択にあたってはESGに対する取り組みが長期的な企業価値の向上へ繋がるかを考慮します。

ゴールドマン・サックス・アセット・マネジメント株式会社

国内株式の価格変動 など

世界株式型

GQ主に追加型投資信託「グローバル・クオリティ・ファンドSL」に投資を行います。当該投資信託は日本を含む先進国の株式を主要投資対象とし、投資信託財産の長期的な成長を目指して積極的な運用を行います。

- 投資信託の参考指数 :

- MSCIワールド・インデックス

(配当込・円換算ベース)

長期的に継続して魅力的なリターンで株主利益を増幅できる高クオリティ企業へ投資を行います。

三菱UFJアセットマネジメント株式会社※

日本を含む世界各国の株式の価格変動、外国為替レートの変動 など

世界株式型

GI主に追加型投資信託「グローバル・インサイト・ファンドSL」に投資を行います。当該投資信託は日本を含む世界各国の株式を主要投資対象とし、投資信託財産の長期的な成長を目指して積極的な運用を行います。

- 投資信託のベンチマーク :

- MSCIオール・カントリー・ワールド・インデックス(配当込・円換算ベース)

世界の株式の中から、持続的な競争優位性を持つ企業や、収益性の高い事業に継続して資本投下できる企業を、徹底的なリサーチで発掘し投資を行います。

モルガン・スタンレー・インベストメント・マネジメント株式会社

日本を含む世界各国の株式の価格変動、外国為替レートの変動 など

世界債券型

GQ主に追加型投資信託「グローバル社債クオリティ・ファンドSL」に投資を行います。当該投資信託は先進国の社債を主要投資対象とし、投資信託財産の長期的な成長を目指して積極的な運用を行います。

- 投資信託のベンチマーク :

- ブルームバーグ・グローバル総合社債インデックス(除く日本円・円換算ベース)

ESGの観点を重視しつつ「高クオリティ企業」の社債に投資を行うことで、特に下落相場における価格変動性を抑え、長期にわたり安定的かつ魅力的なリスク調整後リターンを獲得することを目指します。

モルガン・スタンレー・インベストメント・マネジメント株式会社

日本を含む世界各国の金利の変動、債券発行体の財務状況の変化、外国為替レートの変動 など

※モルガン・スタンレー・インベストメント・マネジメント株式会社からの投資助言に基づき運用を行います。

短期債券および短期金融商品中心に投資

短期債券および短期金融商品中心に投資を行い、短期金利程度の運用利回りの確保を目標として運用を行います。

マネー型の特別勘定ラインナップ

資金退避等に活用できる1つの特別勘定を用意しています。

- マネー型の特別勘定一覧

-

特別勘定名 資産の種類と運用方針 投資対象の投資信託における

ベンチマーク/参考指数主な投資対象の

投資信託の運用会社主な運用リスク 左記の運用方針に基づき運用を行うため、次の要因により積立金に損失が生じるおそれがあります。 マネー型 短期債券および短期金融商品中心に投資を行い、短期金利程度の運用利回りの確保を目標として運用を行います。

- 投資信託のベンチマーク :

- 短期金利(無担保コール翌日物など)

該当なし(自社運用)

国内の金利の変動、債券発行体の財務状況の変化 など

これらの特別勘定を

運用対象にしている商品が

ソニー生命の

変額個人年金保険(無告知型)22/無配当

一時払変額個人年金保険(無告知型)22/無配当

(そばに)

です。

(そばに)

です。

「人生100年時代」に対応できる商品として

ソニー生命は、変額個人年金保険 SOVANI(そばに)を開発しました。

-

月額3,000円から※1

-

保険料の

払込停止も可能※2 -

厳選された特別勘定

※1:平準払の場合

※2:保険料払込停止は、保険料の払込年数が7年以上経過している場合にお取り扱いができます。

※ 運用リスクや諸費用について、必ずご確認ください。

よくあるご質問

- Q保険料のすべてが特別勘定で運用されるのでしょうか?

-

A

お払い込みいただいた保険料の全額を特別勘定で運用するわけではありません。保険料を特別勘定に繰り入れる際、保険関係費用として保険料に3.0%を乗じた金額を保険料から控除しています。

- Q特別勘定のバランス型「20・40・60・80」は何が違うのですか?

-

A

運用対象のうち、株式関連証券と債券の占める割合が異なります。バランス型特別勘定は、主に日本株式・世界株式・国内債券・海外債券などを組み合わせた資産分散タイプの特別勘定です。バランス型特別勘定は、投資する投資信託が目標とする、株式関連証券と債券の財産に占める比率に違いがあり、20・40・60・80は株式関連証券の目標配分比率を示しています。

- Q積立金の移転を行った場合、いつから指定した積立金割合となりますか?

-

A

積立金移転の請求がソニー生命の本社に到着した日の翌営業日末から反映されます。積立金の移転は、書面またはお客さまWEBサービスにてお手続いただけます。お客さまWEBサービスをご利用いただく場合、受付時間が営業日の16:00までであれば、その当日を「ソニー生命の本社に到着した日」として計算します。

※「翌営業日末」とは:

積立金額の計算には各特別勘定の指数を使用しています。指数の算出は夜間に行われるため、翌営業日の夜間に決定した指数が適用されることを意味しています。※「ソニー生命の本社に到着した日」の翌営業日の朝時点では、指定した積立金割合はまだ反映されていません。

ご注意事項

-

「変額個人年金保険(無告知型)22/無配当」および「一時払変額個人年金保険(無告知型)22/無配当」は生命保険です。預金とは異なり元本割れすることがあります。

-

上記は2024年9月現在の保険料および当社の取扱に基づき作成しております。

-

商品の概要を説明しています。詳しくは商品パンフレットをご覧ください。

ご契約の際には、「ご契約のしおり・約款」「重要事項説明書(契約概要)」「重要事項説明書(注意喚起情報)」「特別勘定のしおり」を必ずご覧ください。

-

この保険は、変額保険販売資格を持った担当者がお取り扱いします。

-

「変額個人年金保険(無告知型)22/無配当」および「一時払変額個人年金保険(無告知型)22/無配当」は最低保障のない保険契約であることから、その特別勘定は「運用実績連動型保険契約の特定特別勘定」に該当するため、生命保険契約者保護機構による補償の対象外となります。ただし、経営破綻時の更生手続において責任準備金を削減しない取扱いが可能となっております(実際の削減の有無については個別の更生手続の中で確定することになります)。

-

「変額個人年金保険(無告知型)22 / 無配当」および「一時払変額個人年金保険(無告知型)22 / 無配当」のご検討にあたっては、以下もご参考にご利用ください。

┗お客さまの資産運用に対する考え方をお伺いし、リスク許容度をご案内しています。

┗資産形成のための運用スタンスを自由に調整して、最適なポートフォリオを構築することができます。また、過去や将来のパフォーマンス分析など各種シミュレーションを行えます。

運用リスクについて

この保険は特別勘定で運用しているため、運用リスクがあります。

※この保険は生命保険です。預金とは異なり、元本割れすることがあります。

※この保険は、準用する金融商品取引法の対象となる保険商品です。

商品の詳細につきましては商品パンフレット(PDF) をご覧ください。

◆この保険は国内外の株式・債券等に投資する投資信託等を通じて運用しており、株価や債券価格の下落、為替の変動等により、年金の合計金額、死亡給付金額、災害死亡給付金額、解約返戻金額が、払込保険料の合計金額を下まわる場合があり、損失が生じるおそれ(運用リスク)があります。

※年金の合計金額、死亡給付金額、災害死亡給付金額、解約返戻金額のいずれにも最低保証はありません。

◆この保険にかかる運用リスクは、保険契約者および受取人に帰属します。

◆各特別勘定への資産の繰入比率を変更した場合や積立金を移転した場合、選択された特別勘定の種類によっては運用リスクが変わることがあります。

諸費用について

この保険にかかる費用は、「運用関係費用」と「保険関係費用」の合計額になります。「運用関係費用」については、特別勘定の運用に必要な費用を控除します。また、運用を投資信託にて行う場合は、投資信託で運用されている資産から信託報酬などが控除されます。なお、各特別勘定にて投資する投資信託の信託報酬等は特別勘定ごとに異なり、年率0.0638%~0.858%以内(税込)となります(2024年9月時点)。

「保険関係費用」については、保険契約の締結・維持および保障などに必要な費用を、以下のとおり保険料や積立金から控除します。

- 保険契約の締結に要する費用:

- 保険料に3.0%を乗じた額を特別勘定に繰り入れる際、保険料から控除します。(一時払変額個人年金保険(無告知型)22の場合、当費用の負担はありません。)

- 保険契約の維持などに要する費用※3:

- 積立金額に年率1.2%(1.2%/365日)を乗じた額を毎日、積立金から控除します。

- 災害死亡保障に要する費用:

- 積立金額に年率0.003%(0.003%/365日)を乗じた額を年金支払開始日の前日まで、毎日、積立金から控除します。

上記費用の他、「解約、積立金額の減額時にかかる費用」「5年ごと利差配当付年金支払特約による年金支払期間中にかかる費用」等があります。

費用について詳しくは、「商品パンフレット」、「ご契約のしおり・約款」をご確認ください。

※3:保険契約の締結に必要な費用の一部を含みます。

SL24-7271-0259

無料で相談する

無料で相談する