学資保険とは? 特徴・注意点を分かりやすく解説

公開日:2023年3月13日

更新日:2025年3月31日

学資保険とは? 5分で解説

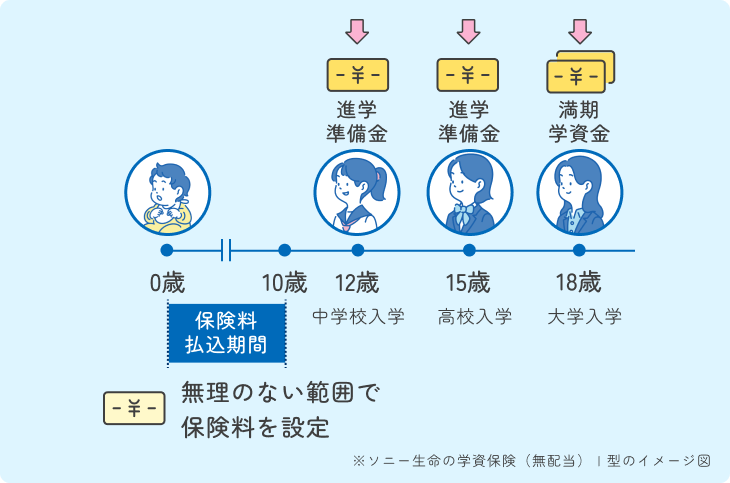

学資保険とは、その名の通り、子どもの学資金(教育資金)を準備するための貯蓄型の保険のことです。毎月決まった額の保険料を払うことで、子どもの成長にあわせた進学準備金や満期学資金を受け取ることができます。

「大切な子どもの将来のために、ぜひとも夢を叶えてあげたい」と願うのは共通の親心。そのために大切なのが教育資金の準備ですが、いざ「学資保険(がくしほけん)」を検討しようとしても、いろいろ種類があってなかなか選びづらいもの。そこで、あなたにあった保険とは?気になる返戻率は?そんな「学資保険」の疑問にわかりやすくお答えします。

学資保険って?

学資保険とは、教育資金を準備する保険のこと。

待望の子どもが生まれた、もうすぐパパママになる、そんなとき話題にのぼるのが「学資保険(がくしほけん)」。学資保険をご両親や先輩パパママからすすめられた方も多いのではないでしょうか。学資保険とは、その名の通り、子どもの学資金(教育資金)を準備するための貯蓄型の保険のことです。毎月決まった額の保険料を払うことで、子どもの成長にあわせた進学準備金や満期学資金を受け取ることができます。

※実際の払込期間や進学準備金を受け取るタイミングは契約時期や契約内容によって異なります。

※記載された取扱内容は2025年3月1日現在の情報です。

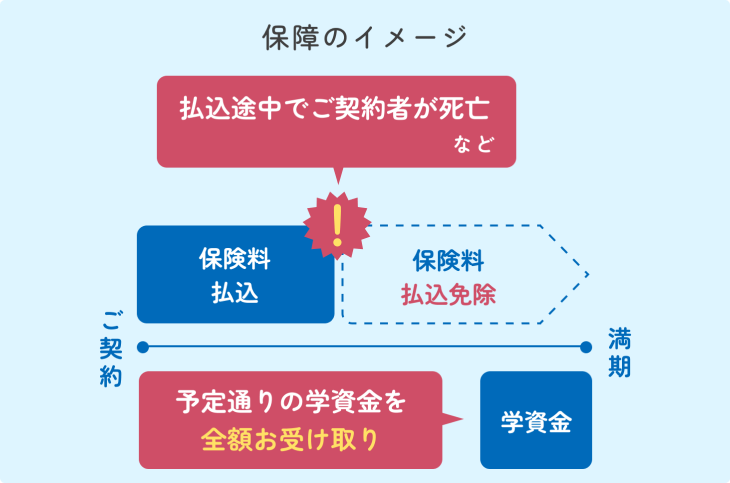

保険期間中にご契約者が死亡されたときなど万一の場合(会社所定の条件によります)、それ以降の保険料の払込が免除となり、学資保険の保障がそのまま継続され学資金を受け取ることができるのも大きな特徴です。

また、学資保険には子どもの医療保障などが付いたタイプもありますが、さまざまな特約を付けると学資金の「返戻率(へんれいりつ)」が100%を下まわる場合もあります。実は、この返戻率とは学資保険選びのポイントの1つ。ぜひチェックしたい学資保険の返戻率については後ほど詳しくご説明します。

学資保険の特徴と注意点は?

学資保険の特徴

学資保険の特徴は大きく次の4つが挙げられます。

- ❶魅力的な貯蓄性

- ❷受け取るタイミング

- ❸万が一のときの保障

- ❹税制面

特徴①

魅力的な貯蓄性

学資保険の魅力とは、魅力的な貯蓄性にあります。

また、コツコツ貯蓄するのが苦手なタイプの方にも学資保険はおすすめです。銀行の預金は融通性が良いためについつい使い過ぎてしまう…そんな心配もなく、大切な教育資金を確実に準備することができるからです。

特徴②

受け取るタイミング

加えて、学資金を受け取るタイミングが設定できるのも、学資保険の大きな特徴と言えるでしょう。たとえば、高額となりがちな大学入学時にまとまった満期学資金を受け取る他にも、子どもが中学校・高校・大学に入学するタイミングで、それぞれ進学準備金や満期学資金を受け取るなど、子どもの成長や家庭の状況に合わせて教育資金を準備することができます。

特徴③

万が一のときの保障

また、学資保険は保険料の払込免除により万が一の保障も受けられるという点も見逃せません。貯蓄面だけを考えると、株式や投資信託といった選択肢もありますが、多くの人に学資保険が選ばれる理由は、保険としての役割を備えているからと言えます。

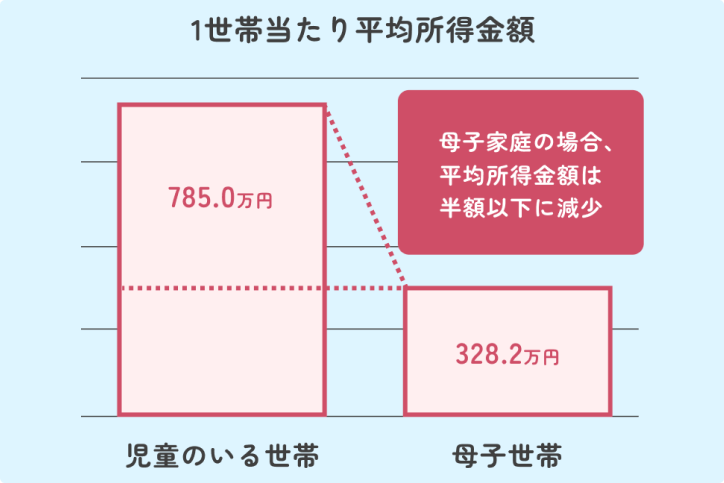

そして、実際に万が一のことが起こったとき、児童のいる世帯と、母子家庭の一世帯あたり平均所得金額*を比べた場合、母子家庭は半分以下まで所得が減ってしまいます。学資保険は、例えば契約者である父親が亡くなり、母子家庭となってしまった場合でも、確実に子どもに教育資金を残すことができるのです。

*文部科学省「令和3年度 子供の学習費調査」より

特徴④

税制面

学資保険で受け取ったお金は契約形態によっては一時所得として所得税の対象となりますが※1、受け取った保険金と払った保険料の差額が50万円までは非課税になります。こうした税金面のことも考慮するようにしましょう。

| 契約者 (保険料負担者) |

学資金受取人 | 税金の種類 | |

|---|---|---|---|

| A | A | 受取時 | 所得税(一時取得)*1*2 +住民税*2 |

| A | B | 贈与税 | |

*1 ソニー生命の学資保険(無配当)Ⅲ型の場合は、所得税(雑所得)となります。

*2 受取額と既払込保険料合計額との差益が課税対象となります。

2025年3月1日現在の税制の概要についての説明です。詳しくは税理士または所轄の税務署にご確認ください。

学資保険の注意点

学資保険の注意点には次の2つが挙げられます。

- ❶途中で解約すると、受取金額が払った保険料以下になる

- ❷物価の変動に対応できない

- 注意点①

- 途中で解約すると、受取金額が払った保険料以下になる

学資保険の注意点としては中途解約をしてしまうとその貯蓄性の特徴がなくなってしまうことです。解約しても解約返戻金は受け取れますが、払い込んだ保険料を下まわるケースが多いようです。ですから、途中で保険料が負担になって続けられなくなったりしないよう、無理の無いプランニングが重要です。

- 注意点②

- 物価の変動に対応できない

また、いくら学資保険の貯蓄性が高いといっても、お子さまが大学に進学するまでは長い期間があります。その間物価が上昇したりすれば、せっかく増えた資金もあまり意味を持たなくなるケースもあります。過信は禁物ということでしょう。

子どもの教育資金の相場は?

大きなウェイトを占める教育資金

当たり前のことですが、子どもを育てるにはお金が必要です。食費や衣類などかかる費用はたくさんありますが、その中でも最も大きなウェイトを占めるのが教育費と言えるでしょう。幼稚園、小学校、中学校、高校、そして大学。実際にどれくらいかかるのかを見ていきましょう。

すべて私立なら約2,400万円!?

教育費とひと言で言っても、学校でかかる授業料だけに終わりません。学校給食費や学習塾といった習い事、部活などの学校外活動費も頭に入れておく必要があります。

実際の教育費の相場を見ると、幼稚園(3歳)から高校卒業まで15年間、すべて公立に通った場合は約576万円、すべて私立なら約1,840万円もかかり、公立と私立の差は約3.19倍にもなります。

また、大学全入時代と言われる今、子どもを大学に送り出すための学資金も親としてはぜひ準備しておきたいもの。大学の場合は、国立や私立、文系や理系でも学費が大きく変わりますが、1年間の学費※の相場は国立で59万2,000円、公立で60万5,000円、私立で131万700円。これに初年度は入学金が必要となりますし、1人暮らしとなるとさらに費用がかさみます。

幼稚園(3歳)から大学卒業までの19年間、すべて私立に通ったとすると教育費はなんと約2,400万円。大きな数字のため、あまり実感がわかないかもしれませんが、年単位で考えると年間約125万円、月単位にすると毎月約10万円もの教育資金を準備する必要が出てくるのです。

※学費:授業料、その他の学校納付金、修学費、課外活動費、通学費の合計。

文部科学省「令和5年度 私立大学入学者に係る初年度学生納付金等平均額(定員1人当たり)の調査結果について」より

文部科学省 「令和5年度 国公私立大学の授業料等の推移」より

学校種別の学習費総額

| 区分 | 公立 | 私立 |

|---|---|---|

| 幼稚園 | 16万5,126円/年 | 30万8,909円/年 |

| 小学校 | 35万2,566円/年 | 166万6,949円/年 |

| 中学校 | 53万8,799円/年 | 143万6,353円/年 |

| 高校 | 51万2,971円/年 | 105万4,444円/年 |

| 高校卒業 まで合計 |

576万6,084円 | 1,840万812円 |

文部科学省 令和3年度「子供の学習費調査」より

大学でかかる費用

| 区分 | 授業料、 その他の 学校納付金 |

修学費、 課外活動費、 通学費 |

合計 | ||

|---|---|---|---|---|---|

| 区分 | 昼間部 | 国立 | 49万900円/年 | 10万1,100円/年 | 59万2,000円/年 |

| 公立 | 50万6,000円/年 | 9万9,000円/年 | 60万5,000円/年 | ||

| 私立 | 119万5,700円/年 | 11万5,000円/年 | 131万700円/年 | ||

独立行政法人日本学生支援機構「令和2年度学生生活調査結果」より

教育資金はどうやって貯める?

上記のように、子どもの教育資金は事前の準備と貯蓄が重要となってきます。

2023年3月に当社で実施したアンケート調査* では、「子どもの進学のための教育資金の準備方法」は銀行預金に次いで、学資保険が高い割合となっており、その他には財形貯蓄等で準備されているという回答が多い結果となりました。

*子どもの教育資金に関する調査2023より(ソニー生命調べ)

ポイントになる返戻率って?

まずは返戻率をチェック

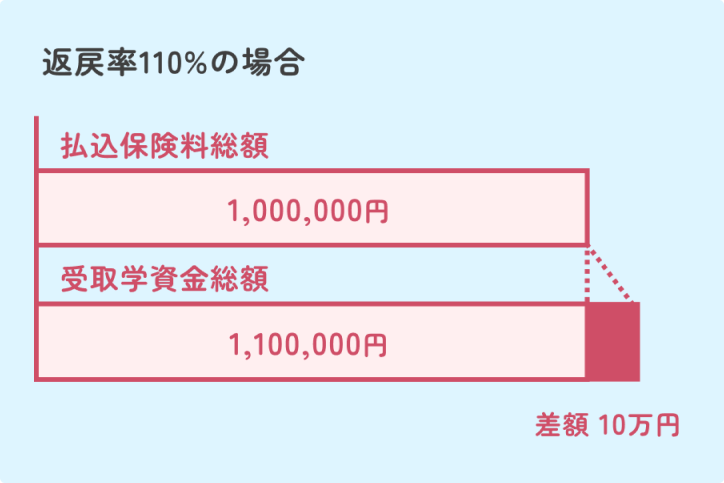

学資保険選びのポイントには、「返戻率(へんれいりつ)」というものがあります。返戻率とは、学資保険に加入して払い込む保険料の総額に対して、将来受け取れるお金(進学準備金や満期学資金)の総額がどれくらいあるかを表した数字で、通常はその割合をパーセントで示します。返戻率の計算式は以下となります。

- 返戻率の計算式

- 返戻率=(満期学資金+進学準備金)÷払込保険料総額×100

返戻率が100%を超えていれば、払い込んだ保険料より多くの学資金を受け取ることができます。

たとえば、払い込んだ保険料総額が100万円で、満期で受け取った満期学資金が110万円の場合、その返戻率は110%となります。

早く払込が終わるほど魅力的な返戻率に!?

払込期間が選べるのも学資保険の特徴ですが、同じ保障内容であれば、早く払込を満了する方が、払込保険料が抑えられ、返戻率が高くなります。たとえば、0歳から契約して18年ずっと払い続けるより、子どもに比較的お金のかからない10歳までに集中して払い込む方が返戻率も高くなるので検討してみてはいかがでしょうか。

払い方でも返戻率は変わる!?

上記の払込期間ほど差は出ませんが、月払を年払や半年払にすることでも、払込保険料が抑えられ、返戻率が高くなります。資金計画に余裕のある方は注目です。

まとめ

学資保険を検討する際、まずは教育資金の準備に有利な「返戻率」に注目しましょう。と同時に、子どもの将来のために「いくら準備するか?」「受け取るタイミングはどうするか?」「どのように払い込むか?」を今のうちから考えることが大切です。とはいえ、将来のことを想像するのは難しいうえ、子どもの教育資金は現在の収入や将来のプランによっても大きく変動します。あなたに一番あった学資保険を選ぶためにも、保険のプロであるライフプランナーに相談してみてはいかがでしょうか?

ソニー生命は顧客満足度96.7%※1

多くの方にお選びいただけている理由は、商品力はもちろん、満足度の高いライフプランニングのサービスを受けられるから。

一緒に子どもの将来を考える、専任のライフプランナーがきめ細やかにサポートいたします。

さらにソニー生命の学資保険について詳しく知りたい方はこちらへ

※1 直近1年以内にライフプランナーのコンサルティングを受けたお客さまを対象にしたアンケートにて、「対応・サービスに対する満足度」に、とても満足・満足・やや満足と回答した人の割合(2023年12月時点)

※2 ご契約の一例です。ご契約条件(契約者・被保険者のご年齢、保険期間、保険料払込方法(月払や年払等)、保険料払込期間、等)によっては、返戻率121.5%を下回る場合があります。

返戻率≒受取学資金総額÷払込保険料総額×100(小数点第2位以下切捨)

上記の返戻率(121.5%)は、学資保険(無配当)Ⅲ型、基準学資金額:40万円、保険期間:22歳満期、保険料払込期間:10歳まで(年払)で、契約者30歳男性、被保険者(お子さま)0歳の場合の返戻率を示しています。

※詳細は取扱者にご確認ください。

※中途解約をした場合、解約返戻金は受け取れますが、払込保険料総額を下回る場合がございます。ご注意ください。

※上記は、2025年5月1日時点の保険料および当社の取扱に基づき作成しております。

※3 ママ向けNo.1*アプリ「ママリ」の月間400万検索・110万投稿等のデータを独自のロジックで集計し、全国の子育て家族が支持している商品・サービスを厳選して紹介する企画です。

*1,092人のママを対象としたママ向けアプリの認知度・利用経験調査にて、2項目(認知度、子育てママの利用率)で1位を獲得しました。(調査実施:2024年3月、アンケートモニター提供元:GMOリサーチ&AI株式会社)

※4 NTTコムオンライン主催 NPS®ベンチマーク調査2024年生命保険部門アフターフォロー調査において第一位。Net Promoter®およびNPS®は、ベイン・アンド・カンパニー、フレッド・ライクヘルド、サトメトリックス・システムズ(現NICE Systems,Inc)の登録商標です。

※5 2024年6月現在実績/申込数

◎上記は、商品概要を説明しています。詳しくは「商品パンフレット」「ご契約のしおり・約款」、学資金等の支払対象となる事由および支払条件につきましては、「契約概要」「注意喚起情報」を必ずご覧ください。

◎上記は、2025年3月1日時点の保険料および当社の取扱に基づき作成しております。